Mais sobre uma taxa de lucro mundial. Machael Roberts

https://thenextrecession.wordpress.com/2020/09/20/more-on-a-world-rate-of-profit/

(...) Portanto, a lei da lucratividade de Marx se justifica empiricamente. Mas isso é teoricamente justificado? Poderia haver outras razões para a queda secular da lucratividade além das propostas por Marx. A teoria de Marx era que os capitalistas competindo uns com os outros para aumentar os lucros e ganhar participação no mercado tentariam minar seus rivais reduzindo custos, especialmente os custos de trabalho. Portanto, o investimento em maquinário e tecnologia teria como objetivo a eliminação de mão-de-obra - máquinas para substituir trabalhadores. Mas como o novo valor depende da força de trabalho (as máquinas não criam valor sem força de trabalho), haveria uma tendência para o novo valor (e particularmente a mais-valia) cair em relação ao aumento do investimento em máquinas e instalações (capital constante no modelo de Marx termos).

Portanto, ao longo do tempo, haveria um aumento no capital constante em relação ao investimento em trabalho (capital variável), ou seja, um aumento na composição orgânica do capital (OCC). Essa era a tendência-chave da lei da lucratividade de Marx. Essa tendência poderia ser neutralizada se os capitalistas pudessem forçar o aumento da taxa de exploração (ou mais-valia) da força de trabalho empregada. Assim, se a composição orgânica do capital aumentar mais do que a taxa de mais-valia, a taxa de lucro cairá - e vice-versa. Se isso se aplica à taxa de lucro medida, dá suporte à explicação de Marx da queda da taxa de lucro desde 1950.

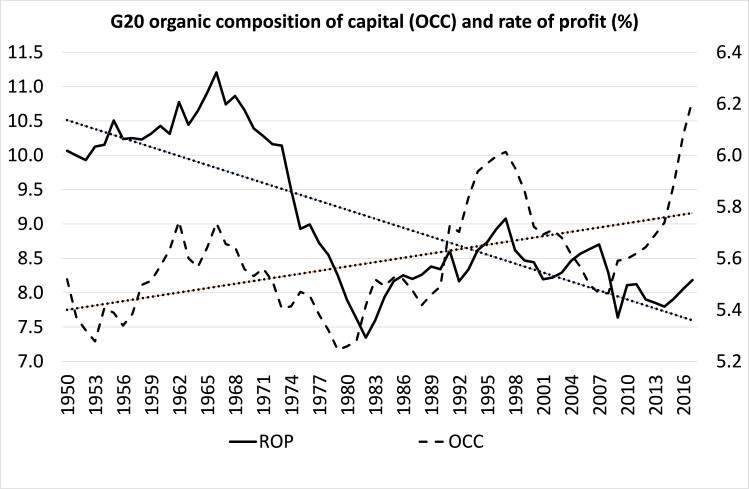

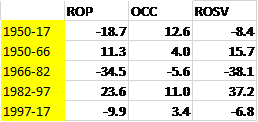

Bem, aqui está um gráfico da decomposição da taxa de lucro para as economias do G20. O gráfico mostra que a queda de longo prazo na lucratividade é acompanhada por um aumento de longo prazo no OCC. Assim, a principal explicação de Marx para uma taxa de lucro em queda, ou seja, um aumento na composição orgânica do capital, é suportada. Fonte: Penn World Tables, cálculos do autor. E quanto à taxa de mais-valia? Se isso aumentar mais rápido do que o OCC, a taxa de lucro deve aumentar e vice-versa. Bem, aqui estão as variáveis divididas nos quatro períodos que descrevi acima. Eles mostram a variação percentual em cada período. Fonte: Penn World Tables, cálculos do autor

Mais sobre uma taxa de lucro mundial

Em julho, escrevi um post sobre uma nova abordagem para uma taxa de lucro mundial e como medi-la. Não vou repassar os argumentos novamente, pois você pode ler aquele post e os anteriores sobre o assunto. Mas naquela postagem de julho, disse que acompanharia a decomposição da taxa de lucro mundial e os fatores que a impulsionam. E eu tentaria relacionar a mudança na taxa de lucro à regularidade e intensidade das crises no modo de produção capitalista. E eu consideraria a questão de se, se houver uma tendência para a taxa de lucro cair como Marx argumentou, ela poderia chegar a zero eventualmente; e o que isso nos diz sobre o próprio capitalismo? Não tenho certeza se posso responder a todos esses pontos neste post, mas aqui vai.

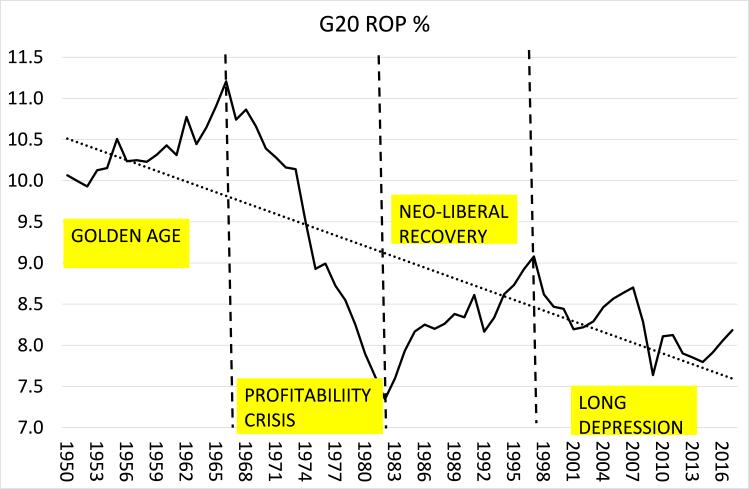

First, let me repeat the results of the measurement of a world rate of profit offered in the July post. Based on data now available in Penn World Tables 9.1 (IRR series), I calculated that the average (weighted) rate of profit on fixed assets for the top G20 economies from 1950 to 2017 (latest data) looked like this in the graph below.

Source: Penn World Tables, author’s calculations

I have divided the series into four periods that I think define different situations in the world capitalist economy. There is the ‘golden age’ immediately after WW2 where profitability is high and even rising. Then there is the now well documented (and not disputed) collapse in the rate of profit from the mid-1960s to the global slump of the early 1980s. Then there is the so-called neoliberal recovery where profitability recovers, but peaks in the late 1990s at a level still well below the golden age. And finally, there is the period that I call the Long Depression where profitability heads back down, with a jerk up from the mild recession of 2001 to 2007, just before the Great Recession. Recovery in profitability since the end of the GR has been miniscule.

So Marx’s law of profitability is justified empirically. But is it justified theoretically? Could there be other reasons for the secular fall in profitability than those proposed by Marx. Marx’s theory was that capitalists competing with each other to increase profits and gain market share would try to undercut their rivals by reducing costs, particularly labour costs. So investment in machinery and technology would be aimed at shedding labour – machines to replace workers. But as new value depends on labour power (machines do not create value without labour power), there would be a tendency for new value (and particularly surplus value) to fall relatively to the increase in investment in machinery and plant (constant capital in Marx’s terms).

So over time, there would be a rise in constant capital relative to investment in labour (variable capital) ie a rise in the organic composition of capital (OCC). This was the key tendency in Marx’s law of profitability. This tendency could be counteracted if capitalists could force up the rate of exploitation (or surplus value) from the employed workforce. Thus if the organic composition of capital rises more than the rate of surplus value, the rate of profit will fall – and vice versa. If this applies to the rate of profit as measured, it lends support to Marx’s explanation of the falling rate of profit since 1950.

Well, here is a graph of the decomposition of the rate of profit for the G20 economies. The graph shows that the long-term decline in profitability is matched by a long-term rise in the OCC. So Marx’s main explanation for a falling rate of profit, namely a rise in the organic composition of capital is supported.

Source: Penn World Tables, author’s calculations

What about the rate of surplus value? If that rises faster than the OCC, the rate of profit should rise and vice versa. Well, here are the variables broken down into the four periods I described above. They show the percentage change in each period.

Source: Penn World Tables, author’s calculations

Para todo o período 1950-2017, a taxa de lucro do G20 caiu mais de 18%, a composição orgânica do capital aumentou 12,6% e a taxa de mais-valia caiu mais de 8%. Na época de ouro, a taxa de lucro subia 11%, porque a taxa de mais-valia subia mais (16%) do que a OCC (4%). Na crise de lucratividade de 1966-82, a taxa de lucro despencou 35% porque, embora a OCC também tenha caído 6%, a taxa de mais-valia caiu 38%. No período de recuperação neoliberal, a taxa de lucro subiu 24% porque, embora a OCC tenha subido 11%, a taxa de mais-valia subiu 37% (um aperto real nos salários e condições dos trabalhadores). No último período desde 1997, quando a taxa de lucro caiu 10% até 2017, a OCC subiu um pouco (4%), mas a taxa de mais-valia caiu um pouco (7%).

Esses resultados confirmam a lei de Marx como uma explicação apropriada para o movimento da taxa de lucro mundial desde 1950 - não conheço outra explicação alternativa que explique isso melhor.

Então, a taxa de lucro cairá para zero e o que isso significa? Bem, se a taxa atual de queda secular nas economias do G20 continuar, vai demorar muito para chegar a zero - bem no próximo século! Entre as economias do G7, no entanto, se a queda média anual na lucratividade experimentada nos últimos 20 anos ou mais continuar, então a taxa do G7 chegará a zero em 2050. Mas é claro, pode haver um novo período de retomada da taxa do lucro, provavelmente impulsionado pela destruição dos valores do capital em uma profunda recessão e por uma severa restrição da participação do trabalho no valor por governos reacionários.

Nevertheless, what the secular fall in the profitability of capital does tell you is that capitalism’s ability to develop the productive forces and take billions out of poverty and towards a world of abundance and harmony with nature is hopelessly impossible. Capitalism as a system is already past its sell-by date.

Finally, can we relate falling profitability with regular and recurring crises of production and investment in capitalism? In my book, Marx 200, I explain that connection and in the July post I showed a close correlation between falling profitability of capital and a fall in the total mass of profits. Marx argued that, as average profitability of capital in an economy falls, capitalists compensate for this by increasing investment and production to boost the mass of profit. He called this a double edge law: falling profitability and rising profits. However, at a certain point, such is the fall in profitability that the mass of profits stops rising and starts to fall – this is the crux point for the beginning of an ‘investment strike’ leading to a slump in production, employment and eventually incomes and workers’ spending. Only when there is a sufficient reduction in costs for capitalists, bringing about a rise in profitability and profits, will the ‘business cycle’ resume.

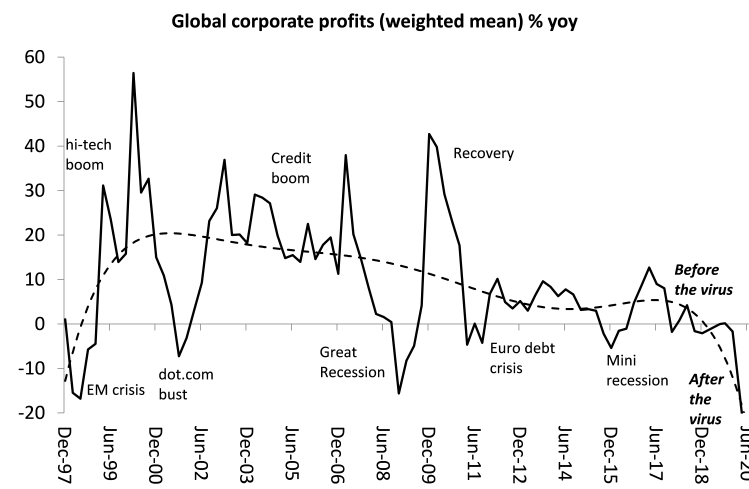

What is happening right now? Well, as we have seen above, global profitability was already at a low point in 2017 and still below the pre-Great Recession peak. By any measured guess, it was even lower in 2019. And I have updated my measure of the mass of profits in the corporate sector of the major economies (US, UK, Germany, Japan, China). Even before the pandemic broke and the lockdowns began, global corporate profits had turned negative, suggesting a slump was on its way in 2020 anyway.

Lemos sobre os enormes lucros que as grandes empresas americanas de tecnologia e distribuição online (FAANGS) estão obtendo. Mas eles são a exceção. Vastas faixas de corporações (grandes e pequenas) em todo o mundo estão lutando para sustentar os níveis de lucro à medida que a lucratividade permanece baixa e / ou cai. Agora, a queda da pandemia fez com que os lucros corporativos globais caíssem cerca de 25% na primeira metade de 2020 - uma queda maior do que na Grande Recessão.

Fonte: Contas Nacionais, cálculos do autor

Os lucros se recuperaram rapidamente após a Grande Recessão. Pode não ser tão rápido desta vez.

Sem comentários:

Enviar um comentário