https://thenextrecession.wordpress.com/2020/06/29/deficits-debt-and-deflation-after-the-pandemic/

Michael Roberts Blog

Déficits, dívidas e deflação após a pandemia

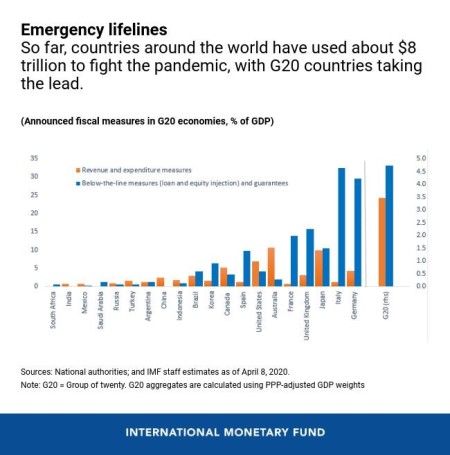

O grande bloqueio imposto pela pandemia do COVID-19 levou governos em todo o mundo a aplicar extensos programas de resgate e estímulo fiscal. Em média, essas medidas de suplementos salariais, pagamentos por licença, empréstimos e doações a empresas; e gastos emergenciais em saúde e outros serviços públicos, foram pagos por gastos extras do governo, equivalentes a uma média de cerca de 5 a 6% do PIB, com um valor semelhante além das garantias de empréstimos e outros apoios de crédito para bancos e empresas. Isso é pelo menos duas vezes maior que os pacotes de estímulo e resgate fiscal e monetário entregues durante a Grande Recessão de 2008-9.

Globalmente, o FMI prevê que os déficits orçamentários do governo geral (ou seja, onde as receitas tributárias ficam aquém dos gastos do governo) atingirão 10% do PIB em 2020, acima dos 3,7% em 2019. Nas economias capitalistas avançadas, o déficit será de 10,7%, três vezes maior que em 2019. O governo dos EUA terá um déficit de 15,4% do PIB.

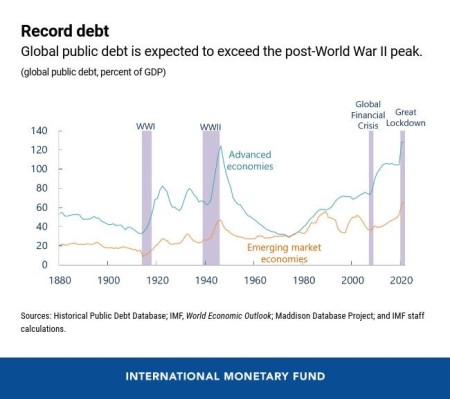

Como resultado, os níveis de dívida do setor público devem exceder qualquer coisa alcançada nos últimos 150 anos - inclusive após a Primeira e a Segunda Guerra Mundial. O índice de dívida do setor público em 2020 atingirá 122% do PIB nas economias capitalistas avançadas e 62% nas chamadas economias emergentes.

Todos, sejam governos, investidores ou economistas, concordam que não havia alternativa a não ser expandir os gastos públicos durante o Grande Bloqueio para evitar ou melhorar a catástrofe da economia global que está em uma parada total. Mas, com o término dos bloqueios (se a pandemia terminou ou não), a questão é se esse aumento nos gastos do governo pode continuar e se os níveis de dívida do setor público devem ser controlados e reduzidos.

Após o fim da Grande Recessão, a visão predominante entre governos e economistas era que os níveis de dívida pública eram muito altos e prejudicariam as taxas de crescimento econômico e / ou até gerariam uma nova crise financeira. Economistas de renome, como Rogoff e Reinhart, argumentaram que havia evidências empíricas ao longo dos séculos que mostravam que quando os índices de dívida pública estavam acima de 90% do PIB, a probabilidade de um colapso financeiro era muito alta. Essa evidência foi contestada na época, mas mesmo assim, geralmente se sustentava que medidas para controlar os gastos públicos e aumentar os impostos, para que os déficits orçamentários fossem reduzidos e até eliminados para reduzir os níveis de dívida eram necessários para garantir um crescimento econômico sustentável futuro . Essa visão 'austeriana' dominou e a visão keynesiana aparentemente alternativa de que, em uma queda, "déficits e dívidas não importam" foi rejeitada, às vezes até mesmo pelos keynesianos. Quando o governo grego enfrentou um desastre durante a crise da dívida do euro de 2012-15, os poderes que eram impiedosos eram de opinião que não havia alternativa.

Mas desta vez, pelo menos, as coisas são diferentes. Os governos, em geral, não falam em manter as finanças do setor público "sob controle" e os economistas em geral parecem confortáveis com os governos com déficits no futuro, mesmo que isso signifique um aumento nos níveis de dívida do setor público.

Como afirmou recentemente o ex-economista-chefe da Goldman Sachs e gerente de fundos de hedge Gavyn Davies : “Ainda mais notável foi a unanimidade entre os macroeconomistas de que um estímulo fiscal e monetário maciço é a resposta apropriada a uma emergência econômica“ em tempo de guerra ”. Quase ninguém discute seriamente que a política deveria estar fazendo "o que for preciso" para superar o choque causado pelo vírus. Esse acordo reflete uma conclusão importante da teoria das finanças públicas: que o aumento da dívida pública é o amortecedor correto para o setor privado diante de crises econômicas imprevisíveis e temporárias. Evita as distorções que se seguiriam às grandes variações nas taxas marginais de imposto que seriam necessárias para financiar um aumento nos gastos públicos em um curto período . ” Portanto, o setor público existe para resgatar o setor privado (capitalista) quando entra em "crise imprevisível e temporária".

Davies continua: “A maioria dos novos economistas keynesianos, incluindo Paul Krugman e Lawrence Summers, acredita que altos níveis de dívida não serão em si um problema para as economias avançadas. Eles até sugerem que aumentos adicionais da dívida seriam desejáveis, pois isso ajudaria a reverter a tendência à estagnação secular na Europa e nos EUA. ” Um dos principais motivos de otimismo é que o custo anual do serviço da dívida ficará abaixo da taxa de crescimento nominal da economia e os bancos centrais parecem preparados para mantê-la lá.

De fato, as taxas do banco central estão próximas de zero ou mesmo abaixo e os rendimentos dos títulos de longo prazo estão em mínimos históricos. Portanto, se o custo dos juros da dívida pública permanecer abaixo da taxa de crescimento, a relação dívida / produto interno bruto acabará se estabilizando. E, à medida que o crescimento econômico aumenta, as receitas tributárias serão atingidas, permitindo que o 'saldo primário' (impostos menos gastos sem juros) aumente. Então, os bancos centrais podem gradualmente permitir que as taxas de juros subam para níveis mais normais. E a dívida poderia ser gerenciada sem uma crise.

A posição keynesiana mais extrema que agora é popular é que nem mesmo o gerenciamento dos níveis de dívida importa. A Teoria Monetária Moderna (MMT) calcula que, enquanto houver 'folga' na economia capitalista, isto é. desemprego, os governos podem gastar indefinidamente e os bancos centrais podem apoiá-los 'imprimindo dinheiro' sem nenhum risco de inadimplência ou colapso financeiro.

No entanto, pode não ser tão simples assim. Calcular se o serviço da dívida é sustentável envolve vários números-chave: 1) o nível da dívida, 2) taxa de juros média da dívida, 3) déficit fiscal (que aumenta a dívida), 4) tamanho e crescimento da despesa pública e 5) taxa de expansão da economia. A sustentabilidade do serviço da dívida pública depende então de dois números, o déficit fiscal e o tamanho inicial da dívida pública.

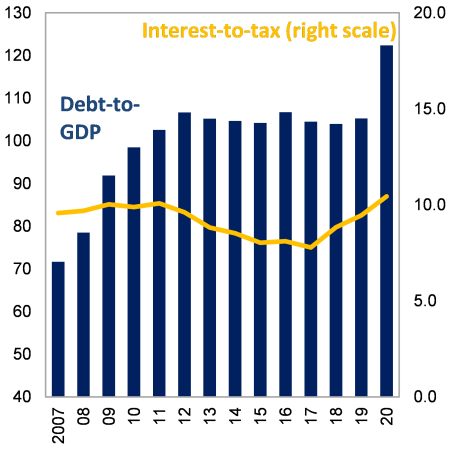

Se os gastos governamentais fora da cobertura dos custos com juros da dívida existente continuarem a aumentar mais rapidamente do que as receitas fiscais, esse 'déficit primário' aumentará continuamente o total da dívida pública. Isso significa que o custo dos juros dessa dívida aumentará mesmo que a taxa de juros seja muito baixa. O custo dos juros nos orçamentos governamentais nas principais economias já atingiu 10% da receita tributária, apesar de as taxas de juros terem caído. Esse custo está gradualmente consumindo os gastos atuais com assistência social, investimentos do setor público e serviços públicos.

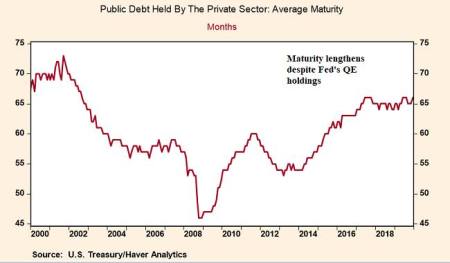

Nas economias avançadas, o vencimento da dívida pública (o período antes do pagamento dos títulos é necessário) é de cerca de 7 anos em média (é muito maior no Reino Unido). Quanto maior a maturidade, menor o impacto do aumento dos déficits e da dívida no serviço da dívida.

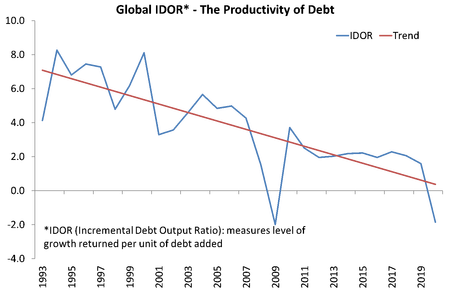

Portanto, a restrição de crescimento é o principal fator que faz com que os níveis de dívida do setor público sejam importantes. 'Dívida excessiva' significa dívida do governo que é tão alta que gera lucratividade corporativa através de impostos mais altos nas empresas, menos subsídios às empresas, custos de inflação mais altos e taxas de juros mais altas para empréstimos em geral. Portanto, os gastos do governo, no estilo keynesiano, só podem substituir os investimentos e o consumo privados fracassados por pouco tempo. Em última análise, é um fardo para o capitalismo, não seu salvador. É por isso que deve ser reduzido. Se a rentabilidade do setor capitalista permanecer baixa, e no G7 a rentabilidade média do capital estiver em um nível mais baixo de todos os tempos, o investimento e o crescimento do PIB serão fracos. E a "produtividade da dívida" continuará a cair.

Os governos poderiam simplesmente imprimir dinheiro para pagar suas dívidas (eles têm esse poder único, como argumenta a MMT), mas isso acabaria por desvalorizar a moeda usada para pagar as coisas. É algo que os EUA encontraram com seus déficits externos. Como resultado, o valor de compra do dólar caiu nos últimos 30 anos em mais de 25%.

Da mesma forma, se os governos imprimirem dinheiro para pagar suas dívidas em casa, acabarão aumentando a inflação e desvalorizando os salários e as poupanças. O "mal" da inflação é admitido pelo MMT, mesmo que apenas quando o pleno emprego é alcançado e a "folga" na economia desaparece. Os governos podem tomar empréstimos e os bancos centrais podem imprimir dinheiro para financiar as atuais despesas públicas. No entanto, isso também envolve assumir riscos futuros. Como Stephanie Kelton colocou em seu novo livro, O mito do déficit: “Podemos apenas imprimir nosso caminho para a prosperidade? Absolutamente não! MMT não é um almoço grátis. Existem limites muito reais, e não identificar - e respeitar - esses limites pode trazer grandes danos. O MMT trata de distinguir os limites reais das restrições autoimpostas que temos o poder de mudar. ”( Kelton 2020, p. 37).

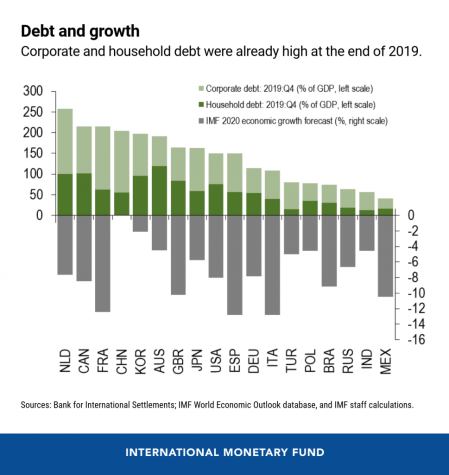

Mas a questão da dívida, pós-COVID, não é apenas, ou mesmo principalmente, sobre dívida pública; é a dívida corporativa que realmente importa. A crise da pandemia começou com um 'choque de oferta', à medida que os principais setores da economia foram travados; tornou-se um "choque da procura", pois as famílias pararam de gastar e as empresas pararam de investir; mas uma terceira parte da crise é iminente: um choque financeiro.

Os níveis de dívida corporativa em todo o mundo já estavam em níveis recordes antes da crise da pandemia.

As 'imparidades' do setor corporativo (não cumprem os pagamentos da dívida a tempo) e as falências estão aumentando. Um conjunto de "empresas zumbis" (onde os juros da dívida não são cobertos por lucros) sobre os quais este blog falou anteriormente em várias ocasiões provavelmente fracassará antes que a "normalidade" seja restaurada. E se houver algum aumento nas taxas de juros, esse gotejamento poderá se transformar em uma inundação e, em seguida, em uma avalanche que derrubará outros actores do sistema bancário.

O montante da dívida classificada como angustiante nos EUA subiu 161% nos últimos dois meses, para mais de meio trilhão de dólares. Em abril, os mutuários corporativos deixaram de pagar US $ 35,7 bilhões em títulos e empréstimos, o quinto maior volume mensal já registrado, segundo o JPMorgan Chase & Co.. 2009, após a crise financeira global, mostram os dados da Bloomberg.

Portanto, os níveis de dívida do setor público e corporativo são importantes. Se os governos continuarem aumentando os gastos públicos e os déficits orçamentários, eles espremerão o setor capitalista, sugando toda a demanda por dívida, enquanto aumentam a parcela de gastos improdutivos em detrimento de serviços públicos e investimentos. Se os governos financiarem esses gastos por meio de 'financiamento monetário' do banco central, o risco de inflação retornará.

Por quê? O governo japonês mantém déficits orçamentários permanentes desde a década de 90 e o índice de dívida do governo ultrapassará 250% do PIB este ano. O Banco do Japão possui a maior parte da nova dívida pública em circulação, ativos equivalentes a 75% do PIB. Mas o Japão não tem inflação nos preços de bens e serviços. Se alguma coisa, há deflação. Então, por que os déficits orçamentários e o aumento da dívida levam à inflação?

As causas da inflação exigem um livro inteiro por conta própria. As teorias tradicionais tradicionais se enquadram em duas categorias: uma teoria monetária; mudanças na quantidade de dinheiro em relação ao produto define a taxa de inflação; ou que a inflação de preços é causada por mudanças no custo de produção (salários, matérias-primas, preços do petróleo etc.). Nenhuma delas é convincente como teoria (um post futuro aqui).

Atualmente, há um aumento maciço da quantidade de moeda nas economias: a oferta de moeda representada pelos depósitos nos bancos (M2) aumentou 25% no comparativo anual. Mas os preços dos bens e serviços mal estão subindo - de fato, até o final do ano, a taxa de inflação ao consumidor nos EUA pode ser negativa pela primeira vez desde a Grande Recessão e possivelmente pela maior redução anual desde 1955.

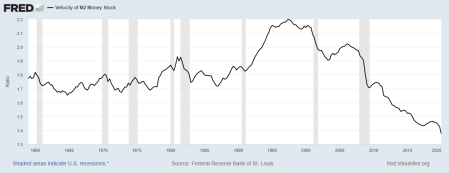

A razão é óbvia: os gastos do consumidor e o investimento capitalista caíram enormemente. Grande parte do dinheiro e doações do governo não está destinada a gastos ou investimentos, mas ao pagamento de dívidas ou acumulação de empresas. Foi o que aconteceu no Japão. De fato, o que descobrimos é que houve um declínio significativo na velocidade da moeda desde o início dos anos 2000. A velocidade do dinheiro mede o estoque de dinheiro em relação ao PIB nominal - e está caindo. Esta é uma boa medida de acumular dinheiro.

A tendência coincide com a queda da taxa de lucro do capital e a inflação dos preços ao consumidor. À medida que a lucratividade do investimento em ativos produtivos diminuiu, o crescimento do investimento diminuiu. As empresas investiram em ativos financeiros (capital fictício) ou em dinheiro acumulado (as grandes empresas). As taxas de juros e a inflação caíram, enquanto as bolsas de valores cresceram. E é isso que está acontecendo agora. A inflação é inexistente porque novo valor não está sendo criado e, portanto, os lucros e os salários estão caindo ainda mais rapidamente do que a oferta de dinheiro pode ser injetada.

No entanto, essa situação mudará quando os bloqueios diminuírem durante o próximo ano (o que o vírus fizer). Então os lucros e os salários aumentarão (não para os mesmos níveis de antes, mas ainda assim). Se os bancos centrais bombearem ainda mais dinheiro e crédito, os preços subirão porque o crescimento econômico permanecerá fraco. A demanda (dinheiro) excederá a oferta (novo valor). O efeito de acumulação se dissipará e os preços subirão.

Uma estimativa da inflação baseada na teoria da quantidade convencional da moeda sugere que as taxas de inflação podem subir para 4-6% se os bancos centrais continuarem imprimindo dinheiro. Minha própria estimativa sugere que a inflação seria de cerca de 3-4% no próximo ano (pesquisa não publicada). A inflação é uma péssima notícia para o trabalho, porque ela gera renda real, já atordoada pela queda. São boas notícias para as empresas que tentam aumentar os preços para restaurar os lucros, mas são más notícias para o setor financeiro e para os investidores de títulos, pois seus ganhos reais serão reduzidos.

No próximo ano, o peso da dívida pública e corporativa pressionará a recuperação econômica, enquanto a inflação aumentará, pressionando as taxas de juros. Essa é uma receita para falências corporativas e uma crise financeira, ao lado de economias 'estagnadas', semelhantes à década de 1970.tradução google

Sem comentários:

Enviar um comentário