1 Carlos Carvalhas - Aumento das taxas de juro - atingir os salários directos e indirectos , redistribuir o rendimento nacional

O aumento das taxas de juro do BCE é uma medida recessiva que ao contrário do que tem sido dito não visa combater a inflação - o aumento das taxas de juro não diminui o preço dos combustíveis , do gás , dos produtos alimentares ,dos produtos intermédios ...

Mas a pretexto de combater a inflação o aumento das taxas de juro é um magnifico pretexto para se fazer uma colossal redistribuição do rendimento a favor da Banca e grandes grupos económicos através dos depósitos e dos salários que são laminados diariamente pela subida dos preços . É uma medida que visa compensar o capital face á perda de lucratividade com que se estava a debater e dar à UE comandada pela Alemanha , através dos empréstimos , a oportunidade de impôr os "velhos constrangimentos " : privatizações de serviços públicos , menos direitos laborais , mais agravamentos nos valores e nas condições de atribuição das reformas e pensões, colocar o défice orçamental como prioridade absoluta...

A inflação atinge diariamente os salários e as pensões e reformas e as medidas da UE visando o desmantelamento e privatização dos serviços públicos - ensino, saude, segurança social atingem o "salário indirecto " dos trabalhadores e reformados . Recorrendo ao privado pagarão muito mais e serão discriminados em função do seu nível de rendimento e "posição social"

No plano da saude a pandemia foi um bom exemplo do que seria dos portugueses se não houvesse um SNS ainda com elevado grau de eficácia apesar do desinvestimento e das diversas medidas que o colocam como vaca leiteira de grandes grupos privados ..

Também quando se defende a baixa de impostos o que se pretende no essencial é a entrega de serviços rentáveis ao capital tendo como consequência a diminuição do salário indirecto , pois não há serviços públicos de qualidade sem investimento e receitas suficientes, Impostos mínimos e serviços máximos é um velho slogan neo liberal que por toda a parte se traduziu em serviços públicos mínimos , deficientes e em lucros fabulosos para os detentores dos serviços prestados pelos grandes grupos privados. Os CTTs e as ANAs que o digam...

2 Estatua de Sal , De Negação em Negação . A aceleração da história e a derrota do Ocidente. Regis de Castelnau.

Aqui :https://estatuadesal.com/2022/07/21/a-aceleracao-da-historia-e-derrota-do-ocidente/.

3 https://thenextrecession.wordpress.com/2022/07/24/europe-caught-in-a-trap/

A Europa presa numa armadilha

As principais economias estão se aproximando da recessão, se é que já não estão; e, no entanto, as taxas de inflação continuam a subir (por enquanto). As últimas pesquisas sobre a atividade empresarial, denominadas Purchasing Managers Indexes (PMIs), mostram que tanto a área do euro quanto os EUA estão agora em território de contração (ou seja, qualquer nível abaixo de 50). Os PMIs compostos (que reúnem manufatura e serviços) para as principais economias em julho mostram:

US 47,5 (contração)

Zona do Euro 49,4 (contração)

Japão 50,6 (expansão lenta)

Alemanha 48,0 (contração)

Reino Unido 52,8 (expansão lenta)

Ninguém deve se surpreender com a pontuação da zona do euro, dado o impacto das sanções sobre as importações de energia russa, que está enfraquecendo severamente a produção industrial no centro da Europa (veja abaixo). A produção industrial da Alemanha vem se contraindo há mais de três meses.

O grande choque foi nos EUA. O PMI composto dos EUA também caiu em território de contração em 47,5 em julho, uma queda acentuada de 52,3 em junho para sinalizar uma queda sólida na produção do setor privado. A taxa de declínio foi a mais acentuada desde os estágios iniciais da pandemia em maio de 2020, já que fabricantes e prestadores de serviços relataram condições de demanda moderadas. Então, assim que entramos no segundo semestre de 2022, a atividade empresarial dos EUA está mergulhando.

E de acordo com a última estimativa de crescimento real do PIB pelo modelo PIB NOW do Atlanta Federal Reserve Bank, nos três meses até junho, a economia dos EUA contraiu a uma taxa anualizada de -1,6%, correspondendo a uma queda semelhante de -1,6% no primeiro trimestre. Se essa estimativa for confirmada na próxima semana, isso significaria que os EUA estavam tecnicamente em recessão.

A resposta atual a essa alegação é: como a economia dos EUA pode estar em recessão ou perto dela, quando a taxa de desemprego está próxima das mínimas de todos os tempos e as folhas de pagamento continuam subindo? Mas esta resposta é duvidosa para dizer o mínimo. Primeiro, existem duas medidas de emprego para os EUA: os números da folha de pagamento e a pesquisa domiciliar (uma pesquisa de domicílios com empregos). Este último está mostrando atualmente o oposto do primeiro, ou seja, uma queda no número de americanos no trabalho. Nessa medida de domicílios, a força de trabalho encolheu, passando de 164,376 milhões para 164,023 milhões

quando a taxa de desemprego está próxima das mínimas de todos os tempos e as folhas de pagamento continuam subindo? Mas esta resposta é duvidosa para dizer o mínimo. Primeiro, existem duas medidas de emprego para os EUA: os números da folha de pagamento e a pesquisa domiciliar (uma pesquisa de domicílios com empregos). Este último está mostrando atualmente o oposto do primeiro, ou seja, uma queda no número de americanos no trabalho. Nessa medida de domicílios, a força de trabalho encolheu, passando de 164,376 milhões para 164,023 milhões , e a taxa de participação (os que estão trabalhando em relação ao total da população em idade ativa) caiu mais do que o esperado para 62,2% – gráfico abaixo.

Além disso, os pedidos iniciais de seguro-desemprego (o número de pessoas que solicitam benefícios porque estão desempregados) estão agora em constante aumento.

E o número de novos empregos disponíveis (chamados JOLTS) atingiu o pico.

Em segundo lugar, e mais importante, o desemprego é um indicador de atraso em uma recessão. O indicador antecedente é o movimento dos lucros das empresas e do investimento empresarial, seguido pela produção e depois pelo desemprego. O emprego vem por último porque aumenta apenas quando as corporações param de contratar mais mão de obra e começam a reduzir sua força de trabalho. E eles só fazem isso quando a lucratividade e a produção começam a cair. E, depois de atingir máximos históricos, as margens de lucro começaram a cair.cair.

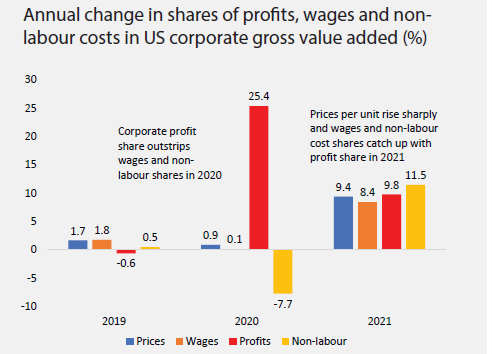

Durante a crise do COVID, os lucros aumentaram acentuadamente em comparação com os salários e atuaram como impulsionadores e ganhadores do aumento da inflação . Agora, isso está começando a mudar à medida que os lucros são reduzidos pelo aumento dos custos dos componentes e pelo enfraquecimento da demanda.

Mas é na Europa que as evidências de uma queda total são mais convincentes. E não são apenas os dados sobre o crescimento econômico que sustentam isso. Além disso, a Europa enfrenta um enorme aperto na produção e nas importações de energia, pois as sanções aplicadas às importações russas de gás e petróleo não serão suficientemente compensadas pelas importações de outros lugares.

Muitos fabricantes alemães estão alertando que terão que encerrar completamente a produção se os insumos de energia secarem. Petr Cingr, presidente-executivo da maior produtora de amônia da Alemanha e importante fornecedor de fertilizantes e fluidos de escape para motores a diesel, alertou para as consequências devastadoras do fim do fornecimento de gás russo. “Temos que parar [a produção] imediatamente” , disse ele, “de 100 para zero”.De acordo com analistas do UBS, a falta de gás no inverno resultará em uma “profunda recessão”, com o PIB contraindo 6% até o final do próximo ano. O Bundesbank da Alemanha alertou que os efeitos nas cadeias de suprimentos globais de qualquer corte russo aumentariam o efeito de choque original em duas vezes e meia. A ThyssenKrupp, a maior siderúrgica da Alemanha, disse que sem gás natural para operar seus fornos “não podem ser descartados desligamentos e danos técnicos em nossas instalações”.

E é pior. A inflação ainda está subindo na maioria das economias europeias. Assim, o Banco Central Europeu (BCE) decidiu que deve agir para aumentar acentuadamente as taxas de juros. Ele elevou sua taxa básica de juros em 50pb na semana passada, mais do que o esperado, levando a taxa para território positivo pela primeira vez em uma década. Os dias de 'flexibilização quantitativa' foram substituídos por 'aperto quantitativo'.

Mas esse movimento ocorre no pior momento para países como a Itália, altamente dependentes da energia russa. Na semana passada, o tecnocrata ex-presidente do BCE, o primeiro-ministro italiano Mario Draghi, foi forçado a renunciar quando vários partidos em seu governo de coalizão retiraram seu apoio; alguns porque se opuseram ao seu apoio à ajuda militar à Ucrânia; e alguns porque viram sua chance de ganhar uma eleição. A Itália tem um rácio da dívida pública muito grande em relação ao seu PIB.

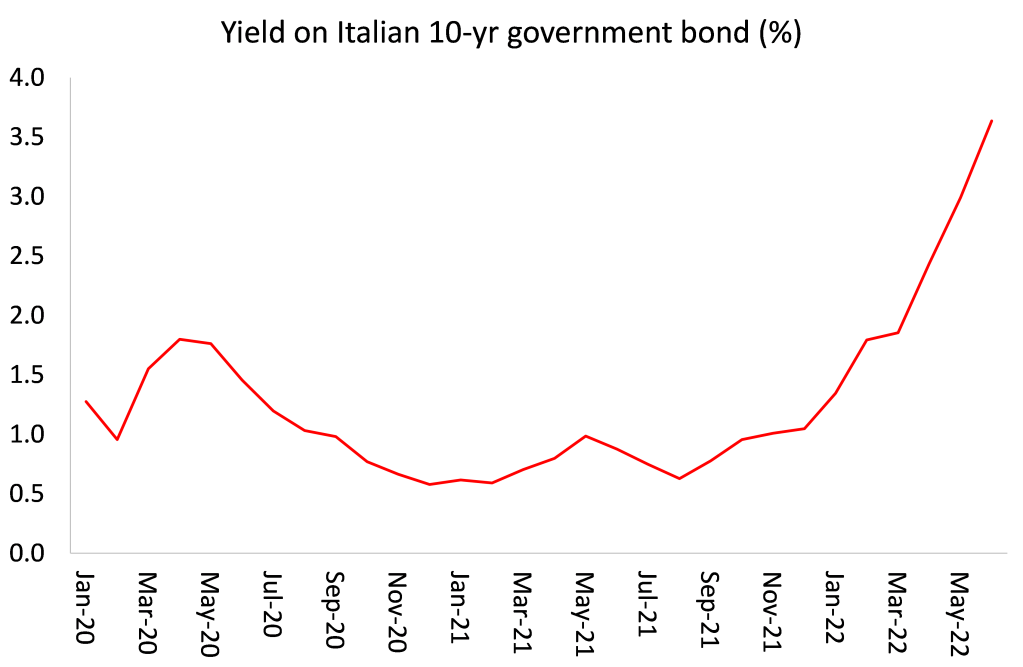

Até agora, os custos de juros do serviço dessa dívida foram baixos porque as taxas de juros foram mantidas baixas pelo BCE, que também forneceu bilhões de crédito aos governos da zona do euro. Mas agora as taxas de juros estão subindo e os investidores em títulos do governo italiano ficaram preocupados que a Itália (especialmente uma sem um governo viável) possa ter dificuldade em pagar essas dívidas. Assim, o rendimento dos títulos italianos de 10 anos subiu para mais de 3,5%. A queda do governo italiano também ameaça a distribuição de bilhões de euros dos fundos de recuperação da Covid da UE, supostamente indo para a Itália no próximo ano para impulsionar seu crescimento econômico.

So Europe’s economy is going down just as the ECB hikes rates to control inflation. As I have explained in previous posts, raising interest rates to control rising inflation caused by weak supply and productivity and the Ukraine war will not work, except to provoke a slump.

The ECB has now resorted to a desperate measure in introducing a transmission protection instrument (TPI), a new form of credit that will be doled out to governments like Italy if their bond prices collapse. However, this may never be used because it would mean the ECB would be providing open-ended financing of Italy’s fiscal spending, something likely to be against all the ‘Maastricht’ rules for the Eurozone.

The ECB is caught in what one analyst called a “nightmare scenario”. The deputy head of the Brussels-based Bruegel economic think tank, Maria Demertzis said, “The risk ahead of us is that because of the energy crisis, the euro area could end up in recession, while at the same time the ECB will have to keep raising rates if inflation does not come down.” Krishna Guha, head of policy and central bank strategy at US investment bank Evercore, said: “The combination of a brewing giant stagflationary shock from weaponised Russian natural gas and a political crisis in Italy is about as close to a perfect storm as can be imagined for

Sem comentários:

Enviar um comentário