Crises, krach, ou simple avertissement ? par Jacques Sapir

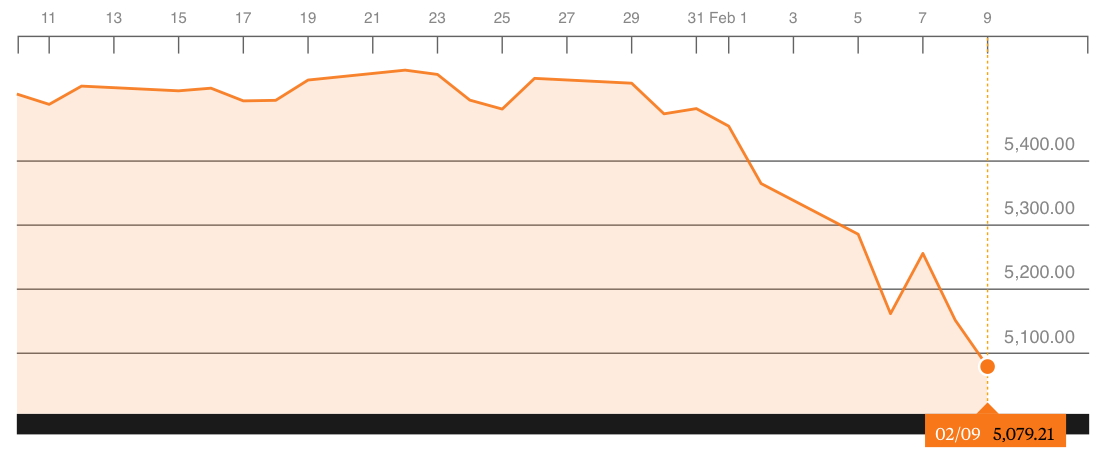

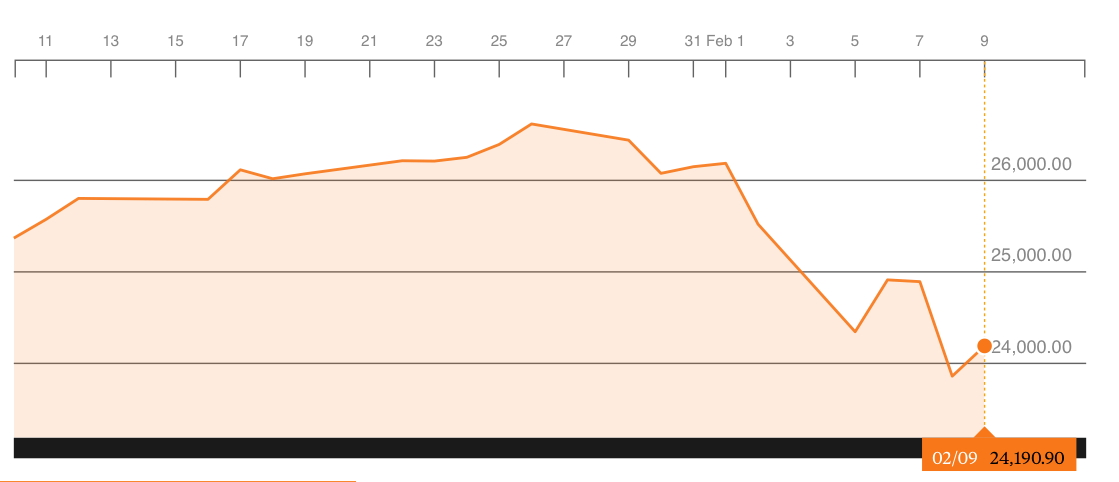

La secousse financière qui affecte les marchés d’actions depuis vendredi 2 février dernier constitue un véritable avertissement. Le CAC-40, qui caracolait au-delà de 5400 points est revenus sous les 5100 points ce vendredi 9 février, soit une baisse de 9%, un mouvement identique à celui de l’indice DOW JONES à la bourse de New -York. Même si ces effets tendent à s’amenuiser, et la chute des marchés financiers devrait se ralentir fortement, voire s’arrêter, la semaine prochaine, on aurait tort de négliger cet avertissement.

Les causes de la secousse boursière

Les causes de cette secousse sont relativement claires, du moins en ce qui concerne les causes immédiates. A la base, il y a la remontée des taux obligataires aux Etats-Unis. Les taux d’intérêts sur les emprunts à 10 ans ont atteint 2,5%. Cette remontée, qui indique probablement que la période de taux extrêmement bas que l’on connaît depuis ces dernières années est en train de se clore, a eu un effet direct sur les marchés d’actions. Des sommes ont été transférées de ces marchés vers le marché obligataire, entrainant évidemment des ventes d’actions. Cela induit une tendance baissière.

Il faut ensuite tenir compte de facteurs techniques, qui ont accéléré, voire dramatisé, cette tendance baissière. Des opérateurs avaient acheté des actions à des niveaux très hauts en décembre et début janvier. Surpris par le retournement de tendance, ils ont vendu brutalement ce qu’ils avaient acheté. De plus, un certain de « produits dérivés » sont indexés sur les indicateurs de volatilité du marché. La brutale augmentation de cette dernière a entraîné un surcroit de ventes. Enfin, les algorithmes qui gèrent les plateformes automatiques ont réagi brutalement dès que la baisse a dépassé un certain niveau.

Cette combinaison de facteurs explique en partie la brutalité de la baisse qui a commencé le vendredi 2 février et qui s’est amplifiée le lundi 5 et dans les jours qui ont suivi. Mais, derrière ces facteurs, il y a des raisons d’être pessimiste sur le long terme, même si aucune de ces raisons n’implique la baisse brutale de ces derniers jours.

Graphique 1

Evolution du CAC-40

Graphique 2

Evolution de l’indice DOW JONES

Source : Bloomberg

La théorie du « ruissellement » en échec

On parle en effet beaucoup d’une embellie de la croissance, d’un retour à la normale après la longue période qui a succédé à la crise. Il est clair que les taux de croissance se sont améliorés. Mais, ils restent inférieurs à ce qu’ils étaient, en moyenne, dans la période 1998-2008. Surtout, l’accroissement des bénéfices des sociétés, et des dividendes des actions, ne correspond pas à un enrichissement identique des salariés, et de la majorité de la population. Or, au bout du compte, c’est l’enrichissement de l’ensemble de la population, et non de sa fraction la plus riche, qu’il s’agisse des 0,1%, des 1%, voire des 10% aux revenus les plus élevés, qui ouvre un marché en expansion capable d’absorber la production des firmes et de garantir leurs profits. Il y a un aphorisme bien plus vrai que le fameux théorème d’Helmut Schmitt : « les profits d’aujourd’hui sont les investissements de demain et les emplois d’après demains ». Ce théorème n’évoque pas la capacité des « riches » à thésauriser et à dilapider une bonne partie de leur richesse sur les marchés financiers. Notons, d’ailleurs, que ces « théorème » est aujourd’hui largement discrédité par tout une série d’études empiriques.

L’aphorisme véritable est plutôt : « la hausse des revenus du plus grand nombre est la garantie de l’écoulement du surcroit de production qui justifie les investissements d’aujourd’hui ». Or, la structure de l’économie financiarisée, qui domine le monde depuis près de 25 ans, empêche la redistribution des gains de productivité, gains qui sont toujours élevés dans l’industrie, aux salariés.

Il en résulte une sourde inquiétude, que l’on perçoit dans les rapports des différentes institutions internationales. Cette hausse importante des bénéfices et des dividendes est excessive, et elle fait peser la menace d’une crise future résultant du désajustement brutal entre le rythme de croissance de la production et celle de la consommation [1].

La souveraineté, facteur de croissance ?

Le problème fondamental auquel l’économie mondiale est aujourd’hui confrontée est un problème de répartition. Et, la répartition elle-même dépend des institutions dans chaque pays, mais aussi du contexte politique général. Ce n’est QUE dans le cadre d’Etats souverains, et pleinement souverains, qu’une majorité d’électeurs peut imposer des règles différentes de répartition, mais aussi – et sans cela ces différentes règles seront minées par la concurrence internationale dès le départ – imposer des règles de commerce internationale qui redonnent au corps législatif national la possibilité réelle d’agir sur les structures sociales et économiques du pays.

Le retour à la souveraineté des Etats apparaît donc comme la condition nécessaire (mais pas nécessairement suffisante) à l’inversion de cette tendance malsaine qui a entraîné un désajustement toujours croissant entre les rythmes de croissance des revenus des « 1% » et ceux de la majorité de la population. L’enjeu est ici certes social mais pas seulement. Il en va du bon fonctionnement de l’économie. Or, si la hausse des dividendes et des bénéfices tire les marchés d’action vers le haut, la force de rappel que constitue la possible, et maintenant probable, crise de surproduction constitue une menace qui plane de plus en plus sur les marchés financiers.

[1] NATIXIS, Flash Economie, 2 février 2018 – n°130